Tóm tắt

Sự suy giảm gần đây của các quỹ đầu tư BĐS Singapore (S-REITs) đã thu hút sự chú ý của các nhà đầu tư. Sau một chuỗi tăng trưởng mạnh vào đầu năm 2023, sự tăng lãi suất vào tháng 9 và tháng 10 đã gây ra một làn sóng bán ra mới.

Có thể bạn thắc mắc tại sao giá của các quỹ đầu tư S-REITs lại nhạy cảm đến chuyển động lãi suất. Dưới đây là ba lí do chính:

Điểm bước ngoặt có thể đang ở gần

Mặc dù sự biến động của S-REITs trong quý 3 năm 2023, điểm bước ngoặt có thể đang ở gần, đặc biệt là vào năm 2024.

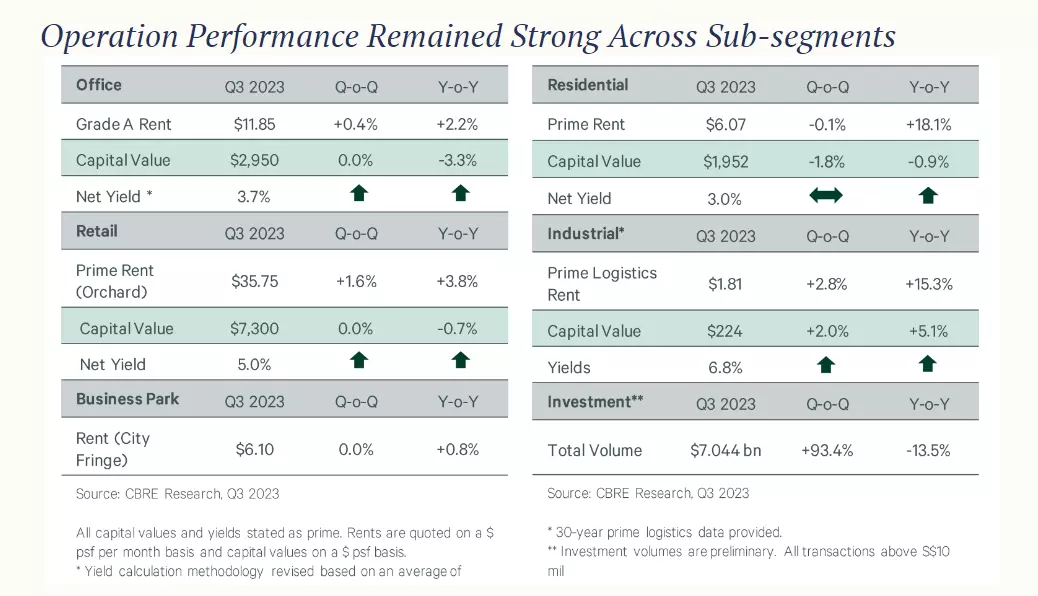

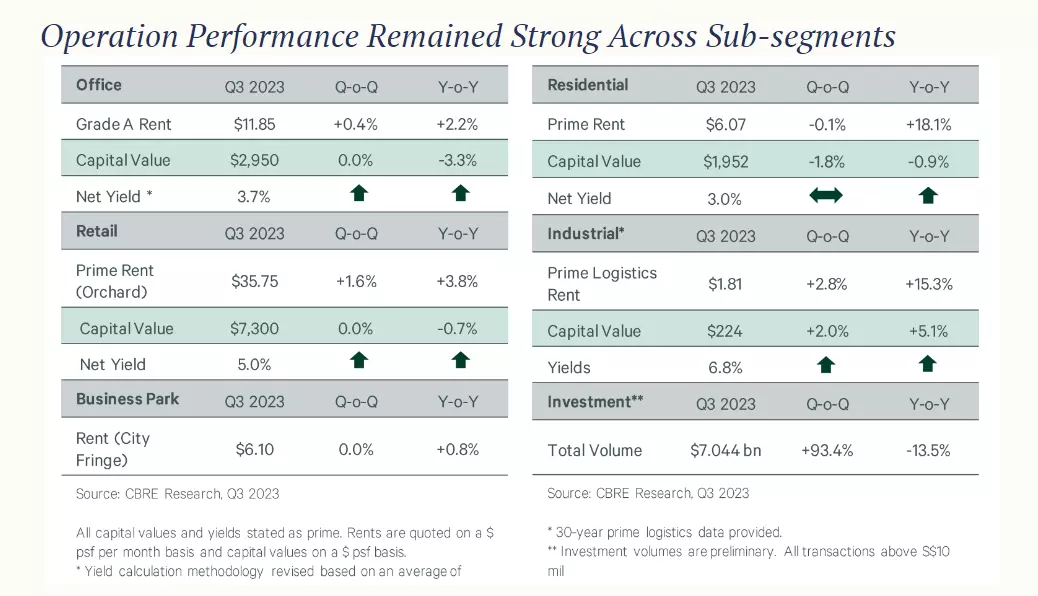

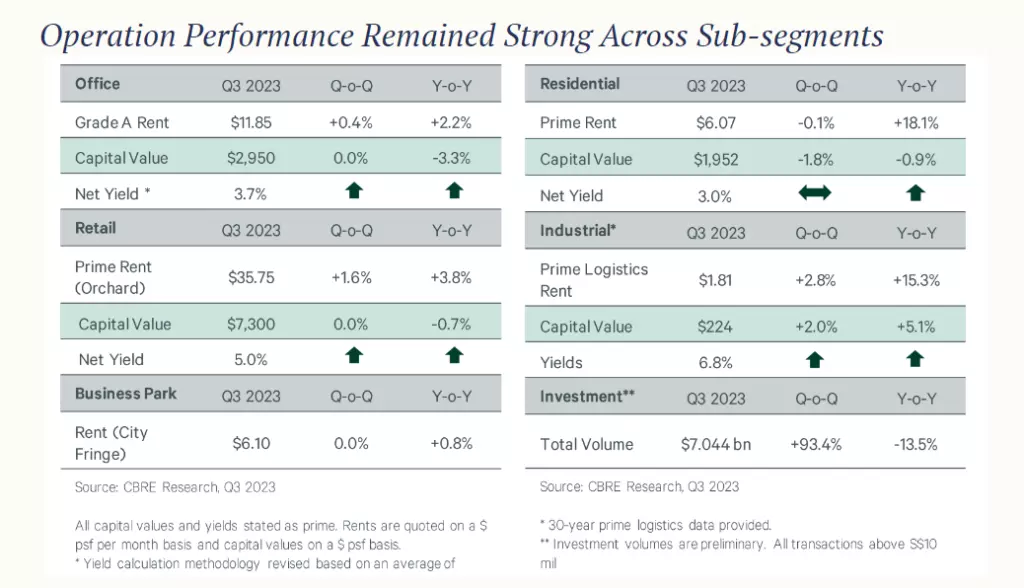

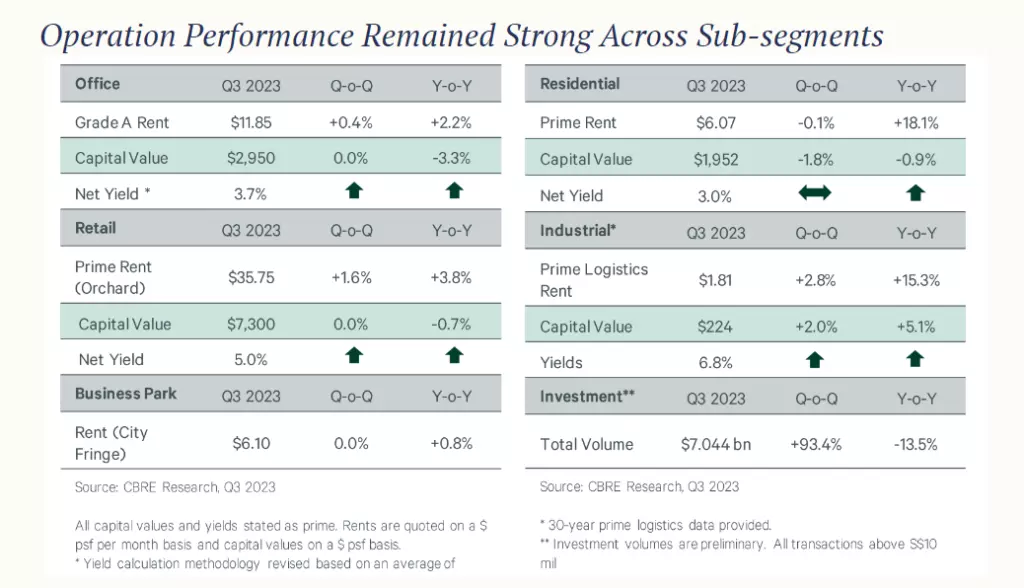

Hiệu suất hoạt động vẫn mạnh mẽ

Hiệu suất hoạt động của S-REITs đã duy trì mạnh mẽ trong năm 2023, mặc dù có sự giảm tốc kinh tế dự kiến tại Singapore.

Trong lĩnh vực văn phòng, giá thuê Core CBD (Grade A) đã tăng 2,2% so với cùng kỳ năm trước. Lĩnh vực bán lẻ đã trải qua một sự tăng trưởng đáng kể trong quý 3 năm 2023, với giá thuê trên toàn đảo tăng 1,4% so với quý trước, vượt qua tăng trưởng 0,8% của quý 2. Lĩnh vực vận chuyển vẫn khá kiên cường, với giá thuê cao cấp tăng 11,7% so với cùng kỳ, phản bác những dự đoán kinh tế trầm lắng.

Source: Singapore Figures Q3 2023, CBRE

Source: Singapore Figures Q3 2023, CBRE

Định giá trở nên hấp dẫn

Sự suy giảm gần đây của S-REITs đã dẫn đến định giá hấp dẫn hơn. Với tỷ lệ giá trên sách (price-to-book ratio) là 0,85X, gần mức thấp nhất trong thập kỷ, điều này cho thấy cơ hội mua giá trị tiềm năng cho các nhà đầu tư.

Source: Bloomberg, SGX Securities, dữ liệu tính đến ngày 30 tháng 9 năm 2023. Bộ sưu tập biểu đồ SREITs Property Trusts của SGX Research, tháng 10 năm 2023

Source: Bloomberg, SGX Securities, dữ liệu tính đến ngày 30 tháng 9 năm 2023. Bộ sưu tập biểu đồ SREITs Property Trusts của SGX Research, tháng 10 năm 2023

Cung cấp lợi tức kiên định và hấp dẫn

S-REITs tiếp tục cung cấp lợi tức hấp dẫn cho những người muốn tăng cường nguồn thu nhập thụ động của mình. Lợi tức cổ tức trung bình của S-REITs hiện đang ở mức 7,7%, cung cấp mức lợi tức cao hơn 430 điểm cơ bản so với lợi suất trái phiếu Chính phủ Singapore 10 năm ở mức 3,5%. Những người muốn tăng cường nguồn thu nhập thụ động và đã xem xét SSBs hoặc T-Bills cũng có thể xem xét đầu tư vào S-REITs trong danh mục của mình, vì lợi tức của nó hấp dẫn hơn nhiều so với những gì trái phiếu Chính phủ hiện tại đang cung cấp.

Source: Chartbook: SREITs & Property Trusts, SGX Research, UOBAM, tháng 10 năm 2023

Source: Chartbook: SREITs & Property Trusts, SGX Research, UOBAM, tháng 10 năm 2023

Fed có thể đã kết thúc chuỗi tăng lãi suất

Thách thức chính đối mặt với S-REITs là sự tăng lãi suất. Tuy nhiên, trở ngại này có thể giảm đi trong tương lai.

Tại cuộc họp FOMC tháng 11, Fed duy trì lãi suất cơ bản. Lập luận của thị trường cho rằng Fed có thể đã kết thúc chuỗi tăng lãi suất của mình. Nhìn vào năm 2024, cả Fed và các nhà tham gia thị trường dự đoán sẽ có sự giảm lãi suất, tuy nhiên hướng diễn biến của những giảm này vẫn còn không chắc chắn.

Source: Bloomberg, FactSet, U.S. Federal Reserve, J.P. Morgan Asset Management. Kỳ vọng thị trường được lấy từ các tỷ lệ lãi suất chính sách được thông qua thị trường tính đến ngày 30/09/23. Các dự báo của Fed hiển thị là ước tính trung vị từ các thành viên của Ủy ban Thị trường Mở Mỹ (FOMC). Hướng dẫn về thị trường - Châu Á. Dữ liệu phản ánh thông tin mới nhất tính đến ngày 30/09/23.

Source: Bloomberg, FactSet, U.S. Federal Reserve, J.P. Morgan Asset Management. Kỳ vọng thị trường được lấy từ các tỷ lệ lãi suất chính sách được thông qua thị trường tính đến ngày 30/09/23. Các dự báo của Fed hiển thị là ước tính trung vị từ các thành viên của Ủy ban Thị trường Mở Mỹ (FOMC). Hướng dẫn về thị trường - Châu Á. Dữ liệu phản ánh thông tin mới nhất tính đến ngày 30/09/23.

Với mối lo lãi suất đã được phản ánh vào giá hiện tại, việc kết thúc chu kỳ tăng lãi suất có thể tạo ra cơ hội cho việc phục hồi giá trong năm 2024.

Bản cập nhật về hiệu suất của Syfe REIT+ Portfolio

Source: Total return of Syfe REIT+ (100% REITs) before management fees vs iEdge S-REIT Leaders Index. Performance rebased to 100. Bloomberg, Syfe Research, 31 October 2023

Source: Total return of Syfe REIT+ (100% REITs) before management fees vs iEdge S-REIT Leaders Index. Performance rebased to 100. Bloomberg, Syfe Research, 31 October 2023

Syfe REIT+ là một danh mục tối ưu hóa gồm 20 quỹ REIT Singapore nổi tiếng, được phát triển phối hợp với SGX. Thay vì sao chép hoàn toàn chỉ số iEdge S-REIT Leaders, chúng tôi sử dụng quy trình tối ưu hóa để xây dựng một danh mục theo chỉ số.

Khi các quỹ REIT gần đây bị bán ra, danh mục REIT+ vẫn chịu tác động tiêu cực nhưng hiệu suất vẫn tốt hơn so với thị trường S-REITs tổng thể, như được đo bằng chỉ số iEdge S-REIT Leaders. Danh mục này vẫn khá kiên cường trên thị trường khó khăn, đặc biệt là trong năm 2022 và 2023. Trong cả hai năm này, danh mục REIT+ (100% REITs) vượt trội so với chỉ số mục tiêu 1,7% vào năm 2022 và 1,5% trong năm 2023.

Sự kiên cường tương đối trong hiệu suất này là do quá trình tối ưu hóa tích hợp trong việc xây dựng và quản lý danh mục của chúng tôi. Lựa chọn của chúng tôi tập trung vào các quỹ REIT có giá trị SGD, thanh khoản và được hỗ trợ bởi vốn hóa thị trường đáng kể và các nhóm quản lý có uy tín. Ngoài ra, nhóm đầu tư của chúng tôi quản lý các hoạt động doanh nghiệp như phát hành quyền và hành động trong lợi ích tốt nhất của bạn. Các cổ tức cũng được tái đầu tư tự động để nâng cao lợi nhuận của bạn.

Tập trung vào chất lượng và đa dạng hóa

Triển vọng trong tương lai gần của S-REITs có thể vẫn còn trầm lắng khi chúng tôi dự đoán Fed sẽ duy trì lãi suất trong một thời gian. Tại thời điểm hiện tại, chúng tôi khuyến nghị nhà đầu tư S-REITs kiên nhẫn và đầu tư vào danh mục REIT đa dạng như Syfe REIT+.

Với một danh mục đa dạng, hiệu suất kém của một phân ngành REIT đơn lẻ sẽ có tác động nhỏ hơn đối với tổng lợi nhuận của bạn. Điều này cũng giúp bạn tránh rủi ro bị quá mức tiếp xúc với một REIT duy nhất. Nếu bạn muốn tăng cường số lượng REITs với giá hấp dẫn hiện tại, hãy xem xét áp dụng chiến lược định giá bằng đồng đô la (DCA). Ví dụ, bạn có thể chọn đầu tư 1.000 đô la vào danh mục Syfe REIT+ hàng tháng. Phương pháp này cho phép bạn mua nhiều hơn với giá thấp hơn trong các giai đoạn giảm giá, đồng thời giảm thiểu rủi ro khi sử dụng toàn bộ tiền mặt của bạn nếu thị trường giảm sâu hơn.